Olası bir Orta Doğu savaşı ve artan yabancı yatırımcı riski

Malum, mevcut iktidar blokunun iktisadi önceliğini yabancı yatırımcıların ülkeye getirilmesi, böylece kaynak açığının kapatılması oluşturuyor.

Bu amaçla hem OVP’ de düzenlemeler yapıldı (mali disiplin, sıkı para ve maliye politikalarına geçiş gibi) hem de Cumhurbaşkanı Erdoğan, Hazine ve Maliye Bakanı M. Şimşek ve Merkez Bankası Başkanı H. Gaye Erkan başta olmak üzere heyetlerle dünyanın birçok finans merkezine çıkarmalar yapıldı. Buralarda küresel yatırım fonlarının ve dev bankaların yöneticileriyle ve devlet yetkilileriyle toplantılar gerçekleştirildi.

Döviz krizini savuşturma çabası

Kuşkusuz buradaki amaçlardan biri (ülkede kârlı bir sermaye birikimini sürdürebilmek için gerekli olan dış kaynakların sağlanmasının yanı sıra), 2021 yılı Eylül ayından bu yana faizlerin düşürülmesinin neticesinde enflasyonun ve döviz kurlarının hızla yükselmesiyle oluşan süreçte, hem ekonomik istikrarın ciddi ölçüde bozulması hem de Merkez Bankası döviz rezervlerinin eritilmesi yüzünden ciddi bir döviz krizi riski ile karşı karşıya kalan ekonomiyi bu durumdan kurtarmaktı.

Kısaca, ülkede zaten çok yüksek bir enflasyon ve işsizlik varken bir de döviz krizi ile kriz iyice derinleştirilmemeliydi. Üstelik iktidar blokunun önünde kazanılması gereken son bir kale daha (yerel yönetim seçimleri) vardı. Bu seçimlerin de alınmasıyla ülkede otoriter ve totaliter rejimin kurulmasının önündeki engeller de kaldırılmış olacak ve neo-liberal Siyasal İslamcı-milliyetçi yönetimin uzun yıllar sürecek olan despotik iktidarının önü de açılmış olacaktı.

Yabancı kaynak girişi kaçınılmaz

Bunun için de, kısa ve/veya uzun vadeli yabancı fon sağlayıcılara ve yatırımcılara ihtiyaç olduğu çok açık. Zira ülkenin tasarruf açığı hala sürüyor. Üstelik 21 yıl boyunca 1 trilyon dolardan fazla yabancı kaynak kullanan, ciddi boyutlarda vergi gelirine el koyan, 70 milyar doları bulan doğrudan özelleştirmeler yapan siyasal iktidar bu açığı kapatmak bir yana daha da artırdı. Yani hem bütçe açığı hem de cari açığın tarihi zirveler görmesinin yanı sıra yatırım-tasarruf açığı da bu süreçte ciddi olarak arttı.

Böyle olunca da, Tek Adam Rejimi tükürdüğünü yalamak ve daha önce itibarsızlaştırarak işten attığı bakan ve bürokratları tekrar işe geri almak durumunda kaldı. Zira onların dışardaki sözde kredibilitesinden yararlanarak ülkeye (ne pahasına olursa olsun) fon getirmek istiyor.

Yabancı yatırımcının gelmesi için uygun iklim var mı?

Ancak dışarıdan yabancı yatırımcı getirmek kolay bir iş değil. Öyle ki yabancı yatırımcılar bir başka ülkeye yatırım yaparken, birçok şeyin yanı sıra, özellikle de elde edebilecekleri yüksek getirileri (faiz geliri gibi) ve kuşkusuz karşılaşabilecekleri yüksek riskleri dikkate alırlar.

Bu açıdan bakıldığında ülkedeki hem mevduat hem de devlet borçlanma kâğıtlarının getirileri (faiz), resmi olarak yüzde 70’i bulan enflasyon nedeniyle hala negatifte çünkü örneğin yüzde 30 politika faizi enflasyonun çok altında. Ülkedeki borsa ise (yabancılar açısından), daha çok yerli yatırımcının oynadığı bir kumar gibi ele alınıyor.

Böyle olunca da kısa vadeli yabancı yatırımcılar (portföy yatırımları biçiminde) ülkeye gelmeye pek yanaşmıyor ya da gelen kaynak çok sınırlı kalıyor, bu da dişin kovuğuna yetmiyor. Uzun vadeli doğrudan yatırımlarınsa tarihsel olarak en düşük düzeyde seyrettiği bir dönemden geçiyoruz. Bu söylediklerimiz Merkez Bankası’nın düzenli olarak açıklamakta olduğu ödemeler dengesi istatistikleriyle de doğrulanabilir. (1)

Yabancı yatırımcı açısından ülke riski hala yüksek

Gelelim madalyonun diğer yüzüne, yani yabancı yatırımcı riskine. Bu risk genelde, çeşitli nedenlerden ötürü, ülkeden ülkeye farklılaşabiliyor.

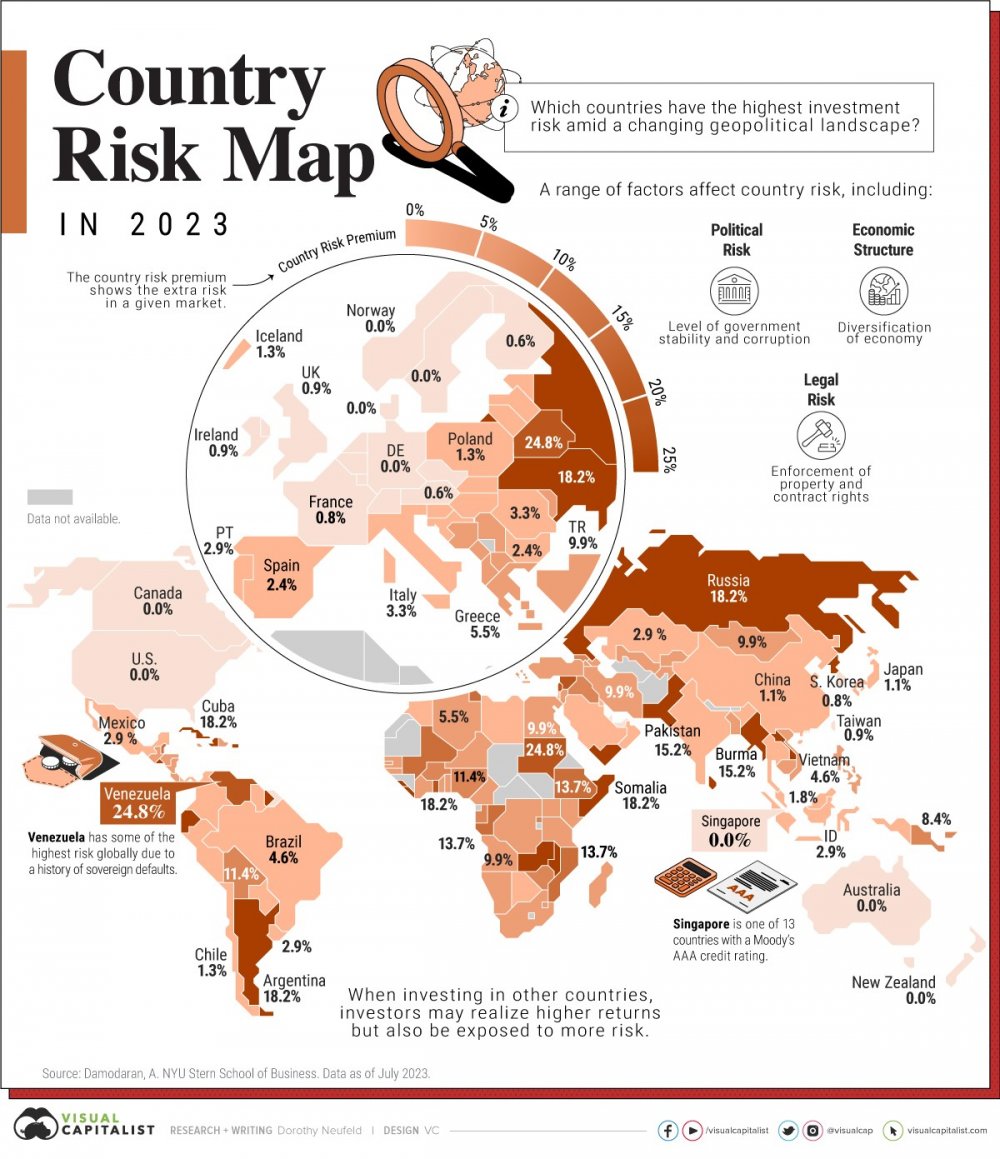

Yabancı yatırımcı açısından bir başka ülkeye yatırım yapmanın kabaca üç türlü riskinden söz edilir. Sırasıyla; politik risk, ülkedeki geçerli olan politik rejimin demokrasi ile olan ilişkisi, yolsuzluklar ya da çatışmaların düzeyince belirlenir. Yasal risk, mülkiyet haklarının ve sözleşme özgürlüğünün güvence altında olup olmaması ile ve ekonomik risk, ekonomideki büyüme hızının düşüklüğü, ekonomik çeşitliliğin yetersiz olması gibi ekonomik kırılganlıklarla belirlenir. (2)

Bunlara kuşkusuz ülkenin dış borçlarını ödeyememesi demek olan temerrüt riskini de katmak gerekir ki bu da finansal piyasaların çökmesine ya da ciddi biçimde dalgalanmasına neden olur.

Bir ülkenin risk primi puanı kabaca bu faktörlerle belirleniyor. Nitekim her ne kadar bir düşüş süreci içinde olsa da, Türkiye’nin risk primi (5 yıllık USD CDS) hala 400 puan civarında seyrediyor (300 puan ve üstü CDS yüksek risk grubu sayılıyor).

Bu ve benzeri risk hesaplamaları küresel karşılaştırmalarda da kullanılıyor. Nitekim böyle bir analize göre (3), Temmuz 2023 itibarıyla en yüksek riskli 5 ülke, Belarus, Lübnan, Venezüella, Sudan ve Suriye olarak sıralanıyor. Bu da aslında savaşların ve ekonomik ambargoların bir ülkeye gelmeye niyetli yabancı yatırımcılar açısından en fazla risk teşkil eden olgular olduğunu ortaya koyuyor.

Bu araştırmanın, 12’nci gününe giren Filistin-İsrail savaşı öncesini kapsıyor olması nedeniyle, bu savaşla birlikte Orta Doğu coğrafyasında yer alan ülkelerin ve bu coğrafyaya sınır oluşturan ülkelerin (örneğin Türkiye) riskinin bu savaşla birlikte arttığını söyleyebiliriz. Bu çerçevede, ABD’de ve Avrupa’da yapılan yabancı yatırımcı toplantılarında, fon sağlayıcılar tam olarak ikna edilememişken, bu kez patlayan son savaşla birlikte Türkiye’nin dışarıdan para bulması daha da zorlaşacak gibi görünüyor.

Diğer yandan (araştırmaya göre), muhtelif AB ülkeleri, Singapur ve Yeni Zelanda’dan oluşan 13 ülke yabancı yatırımcı açısından en düşük riske sahip ülkeler olarak nitelendiriliyor. Devlet tahvilleri AAA- ile puanlanan bu ülkelerde düşük yolsuzluk düzeyleri ve mülkiyet haklarının sıkı bir biçimde korunması yabancı yatırımcılar açısından en çekici yanları oluşturuyor.

Türkiye en riskli ilk 50 ülke arasında

Türkiye ise toplam 177 ülke içinde en fazla riske sahip ilk 50 ülke arasında yer alıyor. Risk puanı 9,9 olan Türkiye ile aynı risk grubunda, Angola, Mısır, Kırgızistan, Kongo, Moğolistan, Kenya, Nikaragua, Nijer, Tacikistan, Svaziland, İran, Madagaskar ve Togo gibi, Dünya Bankası ölçütlerine göre “Düşük-Orta Gelirli” ya da “En Az Gelirli Ülkeler Grubunda” yer alan ülkeler bulunuyor (aynı ölçütlere göre Türkiye “Üst Orta Gelirli Ülkeler Grubunda” yer alıyor).

Gelir düzeyi açısından Üst Orta Gelir Grubunda olsa da, Türkiye’nin Küresel Sosyal Gelişme Endeksi, Küresel İşçi Hakları ve Demokrasi Endeksi gibi çok sayıda diğer gösterge açısından son yıllarda çok ciddi bir erozyona uğradığı açık. Bu da ülkeye gelecek potansiyel yabancı yatırımcıların frene basmalarına neden oluyor.

Kaldı ki ortada bir gerçek daha var. Özellikle de “doğrudan yabancı sermaye yatırımları” olarak adlandırılan ve ülkenin asıl ihtiyacı olan “uzun vadeli doğrudan yatırımlar” küresel çapta ağırlıklı olarak gelişkin ekonomilerin kendi aralarında gerçekleşiyor.

Yani ABD’li bir yatırımcı gidip Avrupa’da ya da Japonya’da yatırım yapıyor (ya da tersi). Kalan üçte bir civarındaki küresel yatırımlardan aslan payını ise Çin ve Hindistan gibi dünyanın önde gelen Yükselen Ekonomileri alıyor. Yani bizim gibi ekonomilere pek pay kalmıyor.

Sonuç olarak

Tarih bize, savaşlar, ciddi ekonomik ve politik krizler ve pandemiler gibi olgular sırasında uluslararası sermaye hareketlerinin bıçak gibi kesildiğini, son Ukrayna savaşı sırasında da yaşandığı gibi, enerji-petrol ve temel gıda fiyatlarının hızla arttığını ve küresel tedarik zincirlerinin aksamaya uğramasıyla ortaya çıkan arz yönlü darboğazlar yüzünden küresel enflasyonun da hızla yükseldiğini gösterdi.

Nitekim burnumuzun dibindeki Filistin –İsrail savaşı hali hazırda Türkiye’nin bölgeye dönük yıllık 9 milyar doları bulan ihracatını etkiliyor. Öyle ki bölgeye mal nakliyatları bıçak gibi kesildi, navlun ve sigortalatma maliyetleri yükseldi. (4)

Bu savaş eğer İran’ı da içine alarak genişlerse, bu olumsuz etkilere varil fiyatı tekrar 100 doların üzerine çıkabilecek olan petrolü, buğday gibi temel gıda maddeleri ve çok sayıda hammaddenin hızla artacak olan fiyatlarını da eklemek gerekecek. Bu da zaten yıllardır yapılan yanlışlar yüzünden ortaya çıkan ekonomik sorunlar nedeniyle giderek azalmış olan yabancı yatırımları (özellikle de uzun vadeli doğrudan yatırımları) daha da azaltacaktır.

İktidar bloku ise hazırladığı 12’nci Kalkınma Planı örneğinde olduğu gibi, bir üçüncü dünya savaşına dönüşme potansiyeli taşıyan bu son savaşın neden olabileceği ekonomik etkileri dikkate almadığı gibi, 2053 yılına ait hazırladığı pembe hedeflerle halkı oyalamaya devam ediyor.

Anahtar sözcükler: Demokrasi, Döviz krizi, Faiz oranı, Kârlılık, Risk primi, Tasarruf açığı, Yabancı Yatırımcı Risk Haritası.

Dip notlar:

- Ödemeler Dengesi Gelişmeleri - Ağustos 2023, https://www.tcmb.gov.tr (15 Ekim 2023).

- https://pages.stern.nyu.edu/~adamodar/New_Home_Page/home.htm (17 Ekim 2023).

- Agm; https://advisor.visualcapitalist.com/mapped-which-countries-have-the-highest-investment-risk (9 October 2023).

- https://www.ekonomim.com/finans/haberler/savas-bizi-ters-ayakta-yakaladi-haberi (16 Ekim 2023).

| Takımlar | O | P |

|---|---|---|

| 1. Galatasaray | 28 | 71 |

| 2. Fenerbahçe | 27 | 65 |

| 3. Samsunspor | 28 | 51 |

| 4. Beşiktaş | 27 | 47 |

| 5. Eyüpspor | 28 | 44 |

| 6. Başakşehir | 27 | 39 |

| 7. Göztepe | 27 | 38 |

| 8. Gaziantep FK | 27 | 38 |

| 9. Kasımpaşa | 28 | 38 |

| 10. Trabzonspor | 27 | 36 |

| 11. Antalyaspor | 28 | 36 |

| 12. Konyaspor | 28 | 34 |

| 13. Rizespor | 27 | 33 |

| 14. Alanyaspor | 28 | 31 |

| 15. Sivasspor | 28 | 30 |

| 16. Bodrum FK | 28 | 30 |

| 17. Kayserispor | 27 | 30 |

| 18. Hatayspor | 27 | 19 |

| 19. A.Demirspor | 27 | -2 |

| Takımlar | O | P |

|---|---|---|

| 1. Kocaelispor | 31 | 62 |

| 2. Karagümrük | 31 | 56 |

| 3. Erzurumspor | 31 | 54 |

| 4. Gençlerbirliği | 31 | 51 |

| 5. Bandırmaspor | 31 | 51 |

| 6. İstanbulspor | 31 | 49 |

| 7. Ahlatçı Çorum FK | 31 | 46 |

| 8. Amed Sportif | 31 | 46 |

| 9. Boluspor | 31 | 45 |

| 10. Ümraniye | 31 | 45 |

| 11. Esenler Erokspor | 31 | 44 |

| 12. Iğdır FK | 31 | 44 |

| 13. Keçiörengücü | 31 | 42 |

| 14. Pendikspor | 31 | 41 |

| 15. Sakaryaspor | 31 | 39 |

| 16. Ankaragücü | 31 | 38 |

| 17. Manisa FK | 31 | 37 |

| 18. Şanlıurfaspor | 31 | 34 |

| 19. Adanaspor | 31 | 27 |

| 20. Yeni Malatyaspor | 31 | -21 |

| Takımlar | O | P |

|---|---|---|

| 1. Liverpool | 29 | 70 |

| 2. Arsenal | 30 | 61 |

| 3. Nottingham Forest | 30 | 57 |

| 4. Chelsea | 29 | 49 |

| 5. M.City | 29 | 48 |

| 6. Newcastle | 28 | 47 |

| 7. Brighton | 29 | 47 |

| 8. Fulham | 30 | 45 |

| 9. Aston Villa | 29 | 45 |

| 10. Bournemouth | 29 | 44 |

| 11. Brentford | 29 | 41 |

| 12. Crystal Palace | 28 | 39 |

| 13. M. United | 30 | 37 |

| 14. Tottenham | 29 | 34 |

| 15. Everton | 29 | 34 |

| 16. West Ham United | 30 | 34 |

| 17. Wolves | 30 | 29 |

| 18. Ipswich Town | 29 | 17 |

| 19. Leicester City | 29 | 17 |

| 20. Southampton | 29 | 9 |

| Takımlar | O | P |

|---|---|---|

| 1. Barcelona | 29 | 66 |

| 2. Real Madrid | 29 | 63 |

| 3. Atletico Madrid | 29 | 57 |

| 4. Athletic Bilbao | 29 | 53 |

| 5. Villarreal | 28 | 47 |

| 6. Real Betis | 29 | 47 |

| 7. Rayo Vallecano | 29 | 40 |

| 8. Celta Vigo | 29 | 40 |

| 9. Mallorca | 29 | 40 |

| 10. Real Sociedad | 29 | 38 |

| 11. Sevilla | 29 | 36 |

| 12. Getafe | 29 | 36 |

| 13. Girona | 29 | 34 |

| 14. Osasuna | 29 | 34 |

| 15. Valencia | 29 | 31 |

| 16. Espanyol | 28 | 29 |

| 17. Deportivo Alaves | 29 | 27 |

| 18. Leganes | 29 | 27 |

| 19. Las Palmas | 29 | 26 |

| 20. Real Valladolid | 29 | 16 |