İktidarın “yeni ekonomi politikası” ne kadar yeni, ne kadar rasyonel?- 3

Ana akım iktisat teorisine göre aşırı ısınmış (yüksek enflasyon altındaki) bir ekonomiyi “yumuşak iniş” ile (soft landing) soğutmak gerekiyor. Bu, ekonominin ne aşırı ısınmış ne de aşırı soğumuş bir konuma getirilmesi yani normalleştirilmesi anlamına geliyor.

Yumuşak iniş politikasını uygulayanların görünürdeki amacının, ekonomideki “aşırı talebi”, yani hane halkı, işletmeler (ve devlet) tarafından yapılan “aşırı” harcamaları (faiz oranı artışlarıyla borçlanma maliyetini artırarak), azaltmak olduğu işleri sürülüyor.

Ancak bu yapılırken ekonominin durgunluğa sokulmaması da gerekiyor. Yani faiz oranlarındaki üst üste yüksek orandaki artışlar enflasyonu düşürürken, bir süre sonra (genelde 1 yıl) ekonominin de durgunlaşmasına, hatta büyüme hızlarının tersine dönmesine (negatif büyümeye) ve işsizliğin artmasına neden olabiliyor.

Bu duruma literatürde “sert iniş” (hard landing) adı veriliyor. Bu, bir tür “kaş yapayım derken göz çıkarmak” hali ve sıklıkla kapitalist ekonomilerde karşılaşılan bir durum. Ancak sert inişten söz edebilmek için ekonominin üst üste iki çeyrek (6 ay) küçülmesi gerekiyor.

MB faiz oranları 4 ayda 21,5 puan (3,5 kattan fazla) artırıldı

Maliye politikasının sonuçlarının alınmasının yıllar sürebileceği gerçeğinden yola çıkılarak, yumuşak inişte de asıl olarak daraltıcı (sıkı) para politikalarına başvuruluyor. Yani bir yandan parasal sıkılaştırma yapılırken, asıl olarak da Merkez Bankası faiz oranları yükseltiliyor.

Nitekim 27 ay boyunca genişletici para politikası uygulandıktan sonra, Şimşek ve Erkan ekibinin iş başına gelmesiyle birlikte, 22 Haziran 2023 tarihinde Merkez Bankası politika faizi yüzde 8,5’ten önce yüzde 15’e, ardından 20 Temmuz’da yüzde 17,5’e, 24 Ağustos’ta yüzde 25’e ve son olarak 21 Eylül’de yüzde 30’a yükseltildi. Enflasyonun yönünün hala yukarı doğru olması yüzünden faiz artışları bu yılın sonuna kadar sürebilir.

Ayrıca, MB Para Politikası Kurulu son kararında, faiz artırımının yanı sıra, dezenflasyonun en kısa sürede tesisi, enflasyon beklentilerinin çıpalanması ve fiyatlama davranışlarındaki bozulmanın kontrol altına alınması için parasal sıkılaştırma sürecinin devamına karar verdi. Bu bağlamda Kurul, “parasal sıkılaştırma” sürecini destekleyecek “seçici kredi ve miktarsal sıkılaştırma kararları” almayı da sürdüreceğini açıkladı.

21 Eylül tarihli kararda yer alan aşağıdaki paragraf parasal sıkılaştırmanın sürdürülmesinin nedenlerini açıklıyor:

“Yurt içi talepteki güçlü seyir ve hizmet fiyatlarındaki katılık devam ederken, petrol fiyatlarındaki artış ve enflasyon beklentilerinde süregelen bozulma enflasyonda ilave yukarı yönlü baskı oluşturmaktadır. Bu unsurlar, enflasyonun yılsonunda Enflasyon Raporu’ndaki tahmin aralığının üst sınırına yakın seyredeceğine işaret etmektedir. Son dönemde etkili olan ücret ve kur kaynaklı maliyet yönlü baskılar ile vergi düzenlemelerinin ise enflasyona önemli ölçüde yansıdığı ve aylık enflasyonun ana eğiliminde düşüşün başlayacağı değerlendirilmiştir. Kurul, parasal sıkılaştırma adımlarının etkisiyle, dezenflasyonu 2024 yılında Rapor’daki patika ile uyumlu şekilde tesis etmekte kararlıdır”. (1)

Özetle; döviz kurunun yanı sıra emekçilerin ücretlerinin de çok arttığı, bunun da iç talebin önemli bir unsuru olan harcamaları artırdığı ve böylece enflasyonun artmaya devam ettiği ileri sürülüyor.

Ancak bu tespitler arasında iç talepteki artışın önemli unsurlarından bir diğeri olan kârlardaki süper artışlardan hiç söz edilmiyor. Oysa TÜİK’in resmi verilerine göre; 2022 yılında 17 sektörün toplam aktif büyüklüğü yıllık bazda yüzde 69 artışla 26, 4 trilyon TL’ye, öz kaynak toplamı yüzde 93 artışla 7,6 trilyon TL’ye, net satışları yüzde 113 artışla 31,5 trilyon TL’ye, toplam net dönem kârları ise yüzde 423 artışla 1,5 trilyon TL’ye ulaştı. (2)

Kredilerin büyüme hızı yavaşladı

Parasal sıkılaştırmaya uygun olarak, Haziran ayından bu yana hayata geçirilen önlemlerle bankacılık sektöründe ticari kredilerdeki büyüme hızı Temmuz ayında yüzde 4,61’e kadar geriledi. Bu oran Mayıs 2021’den sonraki en yavaş büyümeye işaret ederken, özel bankalarda ticari kredi daralması 4,5 yılın en yüksek seviyesine çıktı. (3)

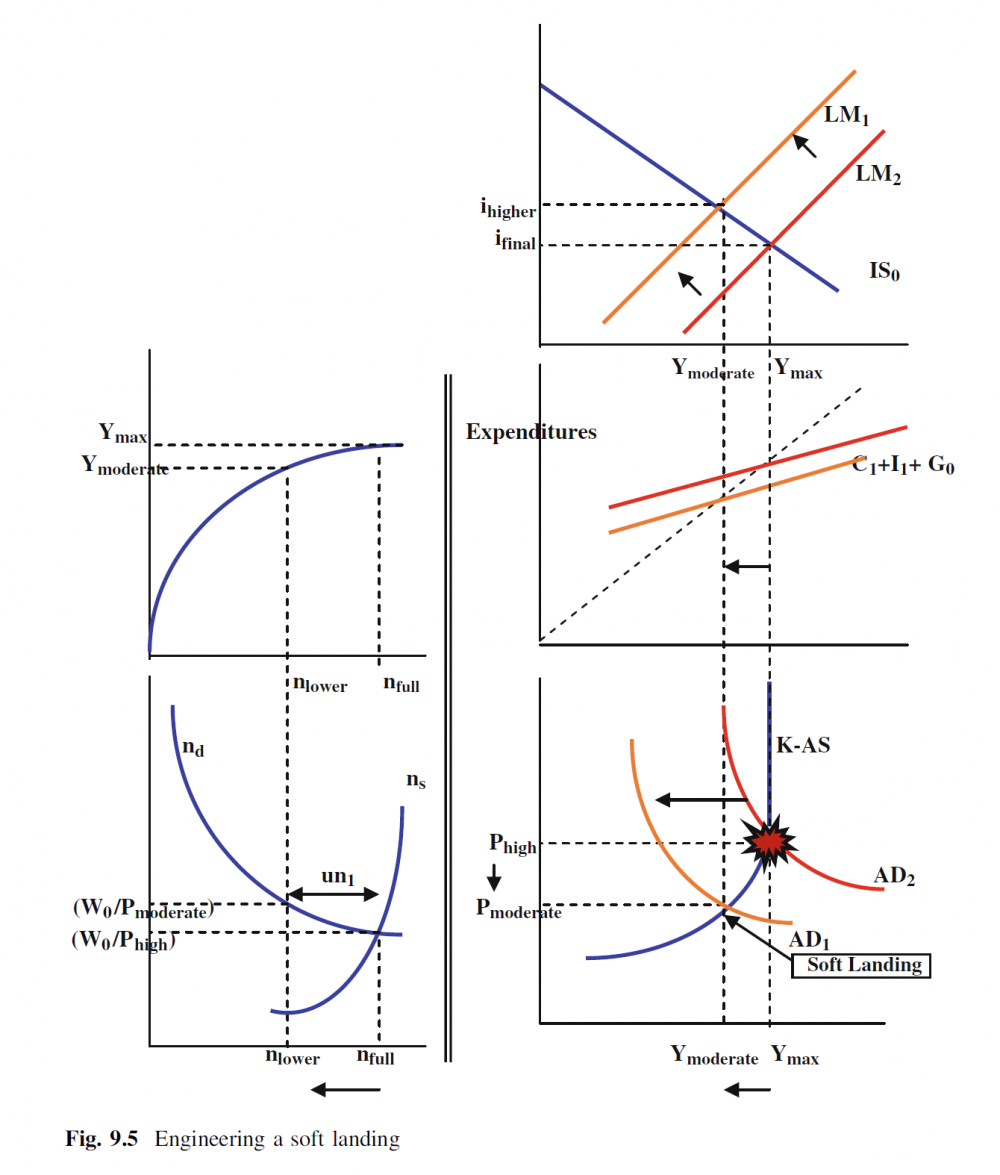

Böylece, aşağıdaki grafik aracılığıyla (1’den 3’e sıralamayı takip ederek), para arzındaki daralmanın (faiz oranlarını yükselterek) yumuşak inişle nasıl ekonomiyi soğutabileceğini (teorik olarak) gösterebiliriz. (4)

Yumuşak İniş

1) Yumuşak iniş ile birlikte para arzı düşürüldüğünde LM eğrisi yukarı kayar (LM2’ den LM1’ e). Bu durum faiz oranını yükseltir (ifinal (son)’ dan ihigher (yüksek)’ e). Bu gelişme ekonomik büyümenin yavaşlamasıyla sonuçlanır (Ymax’ tan Ymoderate (ılımlıya)’ ya). Ekonominin soğutulma süreci 6 ay ila 24 ay arasında bir süre alabilir.

2) AD2 eğrisi AD1’e geriler ve paralelinde enflasyon düşer (Phigh (yüksek)’ ten Pmoderate (ılımlı)’ ya).

3) Harcama eğrisi aşağı kayar. Çünkü C (tüketim) düşer, yüksek faiz yatırımları (I) düşürür, kamu harcaması ( G) ise politika gereği sabit tutulmuştur.

Son olarak işgücü piyasasına bakıldığında; enflasyonun düşürülmesi reel ücretleri yükselttiğinden (W0/ Pmoderate (ılımlı)’ dan W0/ Phigh (yüksek)’ e), bu gelişme işgücü piyasasını soğutur ve böylece istihdam artışı yavaşlarken, işsizlik artar.

Sonuçta yumuşak inişle birlikte enflasyon ılımlı bir düzeye düşürülebilirse de, bu gelişme ekonomik büyüme hızını, istihdam düzeyini düşürerek işsizliği artırır. Bu da yoksulluğun ve gelir dağılımı adaletsizliğini artmasıyla neticelenir.

Asıl neden iç talepteki aşırı artış mı?

Diğer yandan, böyle bir yumuşak inişin başarılı bir biçimde gerçekleşebilmesi için enflasyonun asıl nedeninin iç talepteki (talep yönlü) aşırı artışlar olması gerekiyor.

Oysa ülkedeki enflasyon dinamikleri arasında arz yönlü faktörler de oldukça önemli. Yani yetersiz tedarik, özellikle de gıda, enerji ve diğer ham maddeler ile bileşenlere yönelik küresel arz tıkanıklıkları ve sürekli yükselen döviz kuru fiyatlar genel seviyesinin bu denli yükselmesinin önemli bir nedenini oluşturuyor. Bu yüzden de arz/maliyet yönlü faktörleri dikkate almayan bir para politikası müdahalesinin başarı şansı düşük.

Yani faiz artırımları (her ne kadar piyasa iktisatçılarınca bu artırımların enflasyon beklentilerini düşük tutarak enflasyonu aşağıya çekebileceği ileri sürülse de), enflasyonda beklendiği düşüş etkisini yaratmayabilir.

Kaldı ki bir süredir yumuşak inişi uygulamakta olan Avrupa ekonomilerinde, bu politikanın enflasyonu düşürmenin yanı sıra, resesyona da varabilecek sert bir çakılma ile sonuçlanabileceğine dair endişeler giderek artıyor. Nitekim IMF, Dünya Bankası ve OECD bu yıl ve gelecek yıl için bu ülkelere ait ekonomik büyüme tahminlerini düşürdüler. Bu da küresel anlamda bir yumuşak inişin beklendiği gibi gerçekleşemeyeceğinin bir göstergesi.

Ayrıca küresel borç düzeylerinin yeni rekorlar kırdığı bugünlerde bu borçların faizleri de artacak, bu da yoksullaşmayı artıracaktır. Yani bu politikanın emekçi sınıflar üzerinde işsizliği, borç yükünü ve yoksulluğu artırması gibi ciddi sınıfsal etkilerinin olacağı çok açık.

Bu yüzden de çok zorda kalmadıkça siyasal iktidarlar bu tür sonuçlar üretecek politikalardan uzak durmaya çalışırlar (özellikle de seçim dönemlerinde güçlü bir toplumsal muhalefet, işçi sınıfı hareketi söz konusu ise). Bu da bu politikanın siyaseten, sonuna kadar uygulanmasını zorlaştıran bir durum.

Yumuşak inişin engeli “mali baskınlık” durumu

Ayrıca, yumuşak inişin gerçekleştirilebilmesi için kamu bütçesi tarafının da buna uygun olması gerekiyor. Yani iki neo-klasik iktisatçı Sargent & Wallace’nin deyimiyle bir “mali baskınlık durumu” söz konusu olmamalı. Yazarlar bundan 42 yıl kadar önce bu durumu, “Hoş Olmayan Monetarist Aritmetik” olarak tanımlamışlardı. (5)

Yazarlar mali baskınlık durumunu, “mali disiplinin uygulanamadığı yüksek düzeyde bütçe açıklarının olduğu bir durum” olarak niteliyor. Böyle bir baskınlık yukarıda anlatılan yumuşak inişi sağlamaya dönük para politikalarını etkisiz kılıyor çünkü para arzı Merkez Bankası’nın kontrolündeki bir değişken olmaktan çıkıyor. Bu durum da başarılı bir yumuşak inişi önlüyor.

Özetlersek, bütçe açıklarının aşırı düzeyde artması ve bunun giderek iç borçlanma yolu ile finanse edilmesi uzun dönemde enflasyonun artmasına yol açıyor. Çünkü iç borçlanmanın sürekli olarak artması faiz oranını ve faiz yükünü artırıyor. Böylece borç yükü kartopu gibi büyüyor ve sonuçta borç ve faizlerin geri ödenebilmesi için hükümet bu borçları parasallaştırmak durumunda kalıyor (yani karşılıksız büyük çapta para basıyor), bu da daha yüksek bir enflasyona neden oluyor.

Türkiye’de mali baskınlık

Mali baskınlık durumunu Türkiye’nin başta bütçe açığı ve borçlanma olmak üzere temel kamu maliyesi ve borçlanma verilerine bakarak görebilmek mümkün.

Öyle ki Kahramanmaraş depreminin neden olduğu büyük ekonomik hasar, ciddi ekonomik kriz, Kur Korumalı Mevduat (KKM) hesaplarının yol açtığı yüksek kamu zararı, EYT ödemeleri, asgari ücret düzenlemeleri, memur maaş artışları, sermaye destekleri, Cumhurbaşkanlığı ve TBMM genel seçimleri için yapılan harcamalar ve ciddi boyutlardaki askerileşme ve otoriterleşmeye dönük harcamalar yüzünden son iki yıldır mevcut bütçeler yeterli olmadığından ek bütçe yapılıyor. Hatta bu yıl yapılan yaklaşık 1,2 trilyon TL büyüklüğündeki ek bütçenin bazı önemli harcamaları (bütçe açığını düşük gösterebilmek için) kapsamadığı da biliniyor.

Nitekim bu yılın ilk sekiz aylık merkezi yönetim bütçesi gerçekleşmeleri yukarıdaki tespitleri doğruluyor. Çünkü 2022 yılı Ocak-Ağustos döneminde 33,1 milyar TL fazla veren bütçe, 2023 yılının aynı döneminde 383, 4 milyar TL açık verdi (yüzde 1,257 artış). Dahası 2022 yılı Ocak-Ağustos döneminde faiz dışı denge 207,1 milyar TL fazla vermiş iken, 2023 yılının aynı döneminde bu fazla yaklaşık 16,7 milyar TL’ye geriledi (yüzde 92 azalış). (6)

Yani sorun sadece yüksek faiz ödemelerinden değil, aynı zamanda faiz ödemeleri düşüldükten sonraki bütçe dengesinden de (birincil denge/faiz dışı denge) kaynaklanıyor. Bu da bütçede (başta sosyal güvenlik kurumlarının açıkları ve yüksek güvenlik harcamaları olmak üzere) ciddi bazı yapısal sorunlar olduğunu gösteriyor.

Kuşkusuz bu çaptaki bütçe açıkları merkezi yönetim borç stoklarının da artmasıyla sonuçlanıyor. Nitekim 2022 yılı sonu itibarıyla 4 trilyon TL olarak gerçekleşen merkezi yönetim borç stoku 2023 yılı Haziran ayı sonu itibarıyla 5,6 trilyon TL’ye çıktı. Borç stokundaki artışın 670,3 milyar TL’si iç borç stokundan, 912,0 milyar TL’si ise dış borç stokundaki artıştan kaynaklandı. Borç stokunun (artan döviz kurları nedeniyle) yüzde 54,1’nin dış borçlardan oluşması (7) stokun kendiliğinden büyümesiyle sonuçlanıyor.

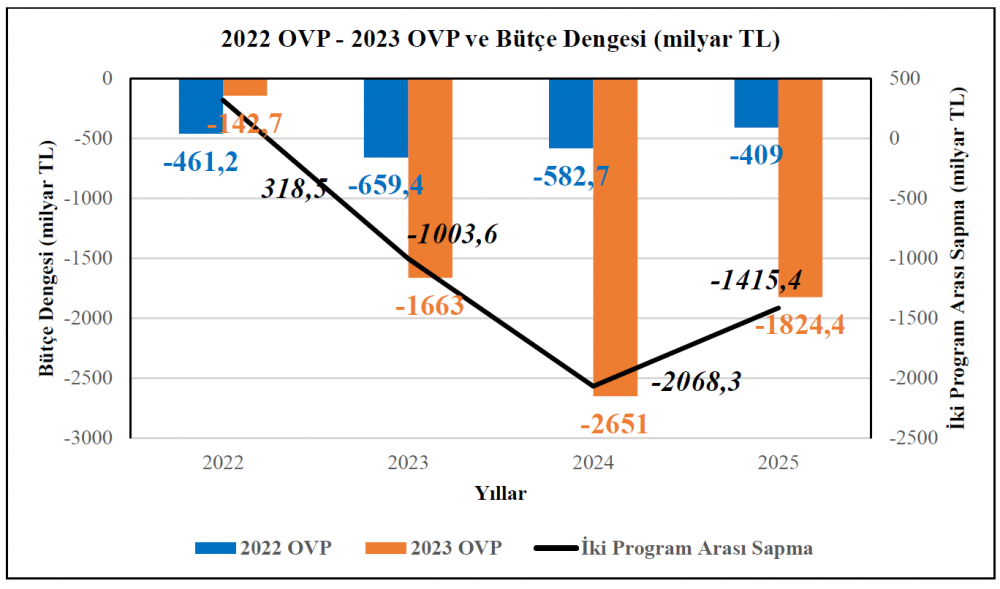

Orta Vadeli Programda bütçe açığı

Bu durum Eylül ayında açıklanan (2024-2026) Orta Vadeli Program’da (OVP) yer alan bütçe açığı ve faiz verilerinde de kendini gösteriyor.

Öyle ki programda bu yılki bütçe açığının 1,6 trilyon TL’yi, gelecek yıl ise 2,6 trilyon TL’yi aşacağı belirtiliyor. Paralel olarak bu yıl 646 milyar TL civarında olması beklenen faiz harcamalarının gelecek yıl neredeyse iki katına çıkarak 1,2 trilyon TL’yi aşacağı ve bunun 2026 yılına kadar artarak devam edeceği ve o yıl 2,3 trilyon TL’yi bulacağı öngörüsü mevcut. (8)

Normalde, bütçe açığındaki bu devasa artış hem yeni vergi artışlarıyla hem de aşırı bir borçlanma ile kapatılacaktır. Zaten Cumhurbaşkanına birkaç ay önce çıkartılan bir torba yasa ile hem kamu idareleri bütçelerinin ilgili tertiplerine “ödenek ekleme yetkisi” hem de yaklaşık 2,2 trilyon TL’lik borçlanma yetkisi (9) bu yüzden verildi. Bu iki araç yetmezse bu kez Merkez Bankası’nca emisyon yapılacaktır.

Monetizasyon

Faiz oranlarının sürekli olarak artırılması borçlanma maliyetlerini artıracak, bu da borç stoklarını büyütürken, aynı zamanda (faiz oranının ekonomik büyüme oranından fazla olduğu bir durumda) bu borçların geri ödenmesine ilişkin zorluklara neden olacaktır.

Borçların geri ödenmesinin zora girdiği bir durumda, iktidar ya borçlarını ödeyemeyeceğini ilan edecek (moratoryum) ya da monetizasyona (parasallaştırmaya) başvuracaktır. Yani para basarak borçlarını ödeme yolunu seçecektir. Bu gerçekleştiğinde bütçe açığı monetize edilmiş, parasallaştırılmış yani toplumun sırtına yıkılmış olacaktır. Ayrıca bunun enflasyonu daha da artırması kaçınılmazdır.

Bu bağlamda, M. Şimşek –H. Erkan ekibinin ısrarla mali disipline vurgu yapmasının asıl nedenini, mevcut bütçe açıklarının sıkı para politikasının etkin bir biçimde işleyebilmesinin önünde bir engel oluşturmasından kaçınabilmek ve böylece yüksek enflasyonu düşürerek finansal yatırımcıya (özellikle de yabancı sıcak para yatırımcılarına) yüksek pozitif reel faiz düzeylerini sunabilmek, böylece yabancı kaynak girişlerini artırmak olarak değerlendirmekte yarar var.

Yumuşak/sert inişin neden olduğu sosyal zarar

Diğer yandan, özel sektöre ait borçların (özellikle de dış borçlar) yüksek düzeyde olması (bunların bir kısmının bir süre sonra devlet borcuna dönüştürülmesi riskini taşıdığından), kamu borcu konusunu sadece devlet borçlarıyla da sınırlı tutmamak gerekiyor.

Bu durum da Şimşek ve Erkan’ın başını çektiği ekonomi yönetiminin uygulamaya çalıştığı sıkı para politikalarının neden olacağı sosyal zararın göz ardı edilmemesi gerektiğini gösteriyor.

Öyle ki faiz oranlarının yükseltilmesi başta yoksul-borçlu haneler ve borçlu küçük ölçekli işletmeler olmak üzere geniş toplumsal kesimlerin bu faiz artışlarına kurban edileceği anlamına geliyor. Zira bu kesimlerin borç yükleri artan faizler yüzünden daha da artıyor. Faiz artışlarının ekonomiyi muhtemel bir durgunluğa sokması ise hem şirket iflasları ve işsizliğin hem de yoksulluğun daha da artmasına neden oluyor.

Sonuç olarak

Üç parçadan oluşan bu yazı dizimizde anlattığımız gevşek ve sıkı para ve kredi politikalarını sadece masum ekonomi politikaları olarak görmek ve buradan hareketle de bunları ekonomik krizden (özellikle de emekten yana) bir çıkış stratejisi olarak algılamak, ekonomi ile siyaset arasındaki zorunlu bağı görmemek demektir.

Çünkü 2017 yılından bu yana uygulanan (özellikle de 2021 yılından itibaren) gevşek para ve bol kredi politikaları bir yandan yüksek enflasyonun ve kurumsal sektörde şirketlerin zombileşmesinin nedeni olurken, diğer yandan da toplumu yönetmenin, statükoyu sürdürmenin, halkı biat ettirmenin ve otoriter bir rejim inşa etmenin birer aracı olarak kullanılıyor. 2017 yılından bu yana kamu ve özel borç stoklarındaki devasa büyüme bunun başlı başına bir göstergesi.

Öyle ki ekonomi hiç olmadığı kadar finansa, krediye/borca bağımlı hale geldi. Çünkü tüketici kredileri ya da ticari krediler gelirleri düşük tüketicilerin satın alma gücünü ve şirketlerin yatırımlarını sürdürülebilir kılıyor, bu da kapitalizmi ve kapitalist sınıfı zinde tutuyor. Ayrıca iktidarların ekonomi programlarının ve politikalarının sürdürülebilmesine ve iktidara biat ettirmeye de imkân tanıyor. (10)

Bu noktada, günümüzde otoriter-faşizan bir rejimin inşasında merkez bankaları da çok önemli bir rol oynuyor. Öyle ki siyasal iktidarın kontrolündeki merkez bankaları, ekonomik kriz nedeniyle tehdit altında olan kredi bağımlısı kapitalizme yönelik kredi tahsis mekanizmalarını ele geçiriyor, düşük faizlerle bankacılık sistemine sağladığı ucuz para ile “son borç verici makam” olarak giderek kredinin toplumsal tabanı haline geliyor. Kapitalizmde kredinin biçimlerini ve koşullarını belirleyen, onu kontrol eden en önemli organa dönüşüyor.

Sistem sürdükçe büyük sermaye, merkez bankası ve devletin kalan bölümü giderek daha da otoriterleşiyor. Bu üçlü adım adım kendi aralarındaki temel bağın, onları bir arada tutan çimentonun finans/krediler olduğunu kavramaya başlıyor. Devasa kredi hacminin enflasyona, borsaların değersizleşmesine, finansal bir kısım servetlerin yitimine neden olabileceğinin farkında olsalar da, acil olarak kapitalizmi içinde bulunduğu krizden çıkartma ihtiyacı bu endişelerin ikinci plana atılmasıyla sonuçlanıyor. Öyle ki bir zamanlar büyük kamu açıklarından yakınanlar, borç stoklarından endişe duyan kapitalistler bu nedenle sessiz kalıyorlar. (11)

“Yükselen ekonomiler” olarak da adlandırılan bizim gibi dışa bağımlı ekonomilerde ise bir tür “Devletçi Otoriter Finansallaşma” stratejisi hayata geçiriliyor.

Öyle ki böyle bir otoriter finansallaşma stratejisi altında siyasal iktidar, tercih ettiği faiz oranlarını ve makro ihtiyati düzenlemeleri Merkez Bankasına dayatarak para ve makro-finansal politikayı doğrudan şekillendiriyor. Eş zamanlı olarak, özel bankaların yönetimlerini ikna ediyor ya da devlet borçlarını monetize etmek için özel bankaları kamulaştırıyor ve bankaları farklı hane halkı ve firma gruplarına tercihli oranlarla borç vermeye zorluyor. (12)

Ancak bu strateji sorunlardan azade bir strateji değil. Kendi iç çelişkilerini de bünyesinde barındıran bir strateji. Öyle ki böyle krediye dayalı birikimi derinleştiren rejimlerde paranın yönetimi ve sosyal tahsisi üzerindeki idari siyasi kontrolün genişletilmesi, ekonomiyi makroekonomik istikrara kavuşturmak yerine (özellikle de küresel likiditenin bol ve ucuz olmaktan çıktığı, uluslararası sermaye hareketlerinin yavaşladığı dönemlerde), sadece ulus devlet aygıtının çeşitli fraksiyonları arasındaki gerilimleri artırıyor ve farklı sosyal sınıflar arasındaki çatışmaları derinleştirip içselleştiriyor. (13)

Başta işçi sınıfı olmak üzere emekçi halkların, emek ve meslek örgütlerinin uygulanmakta olan gevşek ya da sıkı para ve kredi politikalarının kendilerine fayda sağlamayan bir arka plan politik ekonomisinin olduğunun ve ortaya çıkmakta olan büyük ekonomik zararın kendilerine ödettirileceğinin bilincinde hareket etmesi gerekiyor.

Anahtar sözcükler: Borç krizi, Enflasyon, Faiz oranı, IS-LM analizi, Merkez Bankası, Monetizasyon, Sıkı para politikası, Sert İniş, Yumuşak İniş.

Dip notlar:

- Faiz Oranlarına İlişkin Basın Duyurusu 2023-35, https://www.tcmb.gov.tr (21 Eylül 2023).

- TÜİK, Sektör Bilançoları, 2022, https://data.tuik.gov.tr (21 Eylül 2023).

- Şebnem Turhan, “Özel bankaların ticari kredi iştahı 4,5 yılın en düşüğünde”, https://www.ekonomim.com (8 Ağustos 2023).

- Farrokh K. Langdana, Macroeconomic Policy, Demystifying Monetary and Fiscal Policy, Third Edition, Springer, 2016, s. 210.

- Thomas J. Sargent, Neil Wallace “Some Unpleasant Monetarist Arithmetic”, Federal Reserve Bank of Minneapolis Quarterly Review/Fall 1981.

- T.C. Hazine ve Maliye Bakanlığı, Aylık Bütçe Gerçekleşme Raporu, Ağustos 2023, s. 6. https://www.hmb.gov.tr/bumko-aylik-butce-bulteni (21 Eylül 2023).

- T.C. Cumhurbaşkanlığı Strateji ve Bütçe Başkanlığı, 2023 Yılı Merkezi Yönetim Bütçe Gerçekleşmeleri ve Beklentiler Raporu, s.50.

- Orta Vadeli Program (2024-2026), Eylül 2023.

- 6/27/2023 Tarihinde Meydana Gelen Depremlerin Yol Açtığı Ekonomik Kayıpların Telafisi İçin Ek Motorlu Taşıtlar Vergisi İhdası ile Bazı Kanunlarda ve 375 sayılı Kanun Hükmünde Kararnamede Değişiklik Yapılması Hakkında Kanun Teklifi.

- Richard D. Wolff, “The U.S. Is Borrowing Its Way to Fascism”, https://braveneweurope.com ( 11 September 2020).

- Agm.

- https://developingeconomics.org/financial-statecraft-and-its-limits-in-the-semi-periphery (12 September 2023).

- Agm.

| Takımlar | O | P |

|---|---|---|

| 1. Galatasaray | 16 | 39 |

| 2. Trabzonspor | 16 | 35 |

| 3. Fenerbahçe | 15 | 33 |

| 4. Göztepe | 16 | 29 |

| 5. Beşiktaş | 16 | 26 |

| 6. Samsunspor | 16 | 25 |

| 7. Gaziantep FK | 16 | 23 |

| 8. Başakşehir FK | 16 | 20 |

| 9. Kocaelispor | 16 | 20 |

| 10. Alanyaspor | 16 | 18 |

| 11. Çaykur Rizespor | 16 | 18 |

| 12. Konyaspor | 15 | 16 |

| 13. Gençlerbirliği | 16 | 15 |

| 14. Kasımpaşa | 16 | 15 |

| 15. Antalyaspor | 16 | 15 |

| 16. Kayserispor | 16 | 14 |

| 17. Eyüpspor | 16 | 13 |

| 18. Fatih Karagümrük | 16 | 9 |

| Takımlar | O | P |

|---|---|---|

| 1. Amed SK | 17 | 35 |

| 2. Pendikspor | 17 | 33 |

| 3. Esenler Erokspor | 17 | 32 |

| 4. Bodrum FK | 17 | 31 |

| 5. Çorum FK | 17 | 29 |

| 6. Iğdır FK | 17 | 29 |

| 7. Erzurumspor FK | 17 | 27 |

| 8. Boluspor | 17 | 26 |

| 9. Bandırmaspor | 17 | 26 |

| 10. Serik Belediyespor | 17 | 25 |

| 11. Keçiörengücü | 17 | 22 |

| 12. Sivasspor | 17 | 21 |

| 13. Van Spor FK | 17 | 21 |

| 14. İstanbulspor | 17 | 21 |

| 15. Manisa FK | 17 | 19 |

| 16. Sakaryaspor | 16 | 19 |

| 17. Ümraniyespor | 17 | 18 |

| 18. Sarıyer | 17 | 17 |

| 19. Hatayspor | 16 | 5 |

| 20. Adana Demirspor | 17 | 2 |

| Takımlar | O | P |

|---|---|---|

| 1. Arsenal | 16 | 36 |

| 2. Manchester City | 16 | 34 |

| 3. Aston Villa | 16 | 33 |

| 4. Chelsea | 16 | 28 |

| 5. Crystal Palace | 16 | 26 |

| 6. Liverpool | 16 | 26 |

| 7. Sunderland | 16 | 26 |

| 8. Manchester United | 15 | 25 |

| 9. Everton | 16 | 24 |

| 10. Brighton & Hove Albion | 16 | 23 |

| 11. Tottenham | 16 | 22 |

| 12. Newcastle United | 16 | 22 |

| 13. Fulham | 16 | 20 |

| 14. Brentford | 16 | 20 |

| 15. Bournemouth | 15 | 20 |

| 16. Nottingham Forest | 16 | 18 |

| 17. Leeds United | 16 | 16 |

| 18. West Ham United | 16 | 13 |

| 19. Burnley | 16 | 10 |

| 20. Wolverhampton | 16 | 2 |

| Takımlar | O | P |

|---|---|---|

| 1. Barcelona | 17 | 43 |

| 2. Real Madrid | 17 | 39 |

| 3. Villarreal | 15 | 35 |

| 4. Atletico Madrid | 17 | 34 |

| 5. Espanyol | 16 | 30 |

| 6. Real Betis | 15 | 24 |

| 7. Athletic Bilbao | 17 | 23 |

| 8. Celta Vigo | 16 | 22 |

| 9. Sevilla | 16 | 20 |

| 10. Getafe | 16 | 20 |

| 11. Elche | 16 | 19 |

| 12. Deportivo Alaves | 16 | 18 |

| 13. Rayo Vallecano | 15 | 17 |

| 14. Mallorca | 16 | 17 |

| 15. Real Sociedad | 16 | 16 |

| 16. Osasuna | 16 | 15 |

| 17. Valencia | 16 | 15 |

| 18. Girona | 16 | 15 |

| 19. Real Oviedo | 16 | 10 |

| 20. Levante | 15 | 9 |